郑德幸是河南牧业经济学院14级饲料与动物营养专业大二学生,自去年2月赌球,冒用或借用同学身份信息网贷,欠下60多万巨款。

无独有偶,近期被爆出的由于“校园贷”无力偿还的自杀自残或被骗的大学生层出不穷。

小郑说,他之前惹祸,家里就花了不少钱,所以这次才没向家里求助。

通过搜索关键词的方式,在网页与新闻客户端中搜索有关“大学生”“校园信贷”“被骗”等字眼发现,前3页中有关于大学生借贷问题的案件就达13起,涉及大学生人数500余人,涉案金额达1032.5万元。

据报道,6月份,校园贷曝出“裸条”借贷,女大学生通过网络借贷平台借贷宝,被要求“裸持”(以手持身份证的裸照为抵押)进行借款,逾期无法还款则被威胁公布裸照给家人朋友。

京华时报曾报道,今年7月,北京化工大学一名95后女大学生以刷单、得绝症等为由,欺骗80多名同学和朋友,共计近70万元。

时隔两个多月,10月初,湖南文理学院大四学生黄帅借用18名大学生个人信息贷款50余万事发,“校园贷”问题再次引发公众关注。同月10日,洛阳理工学院大三学生王旭(化名)告诉京华时报记者,该校学生张某借用60余名同学的个人信息贷款百余万后休学。

14日,吉林动画学院的学生反映称,从去年12月至今,一个叫申季阳的人以做兼职刷单为名,让学生通过校园贷款平台借贷,今年8月申季阳失联。警方表示,此案共涉及7所大学、50余名学生,涉案金额达200余万元。

15日,河北邢台一高校学生郭丽(化名)反映,今年5月,有人以做兼职刷单为由让学生注册校园贷款平台,通过学生贷款平台办理贷款,向学生保证不用他们偿还贷款,每单向学生返现20至50元。几个月后,该人失联。据了解,邢台多所高校超过20人受骗,涉及贷款金额近100万元。

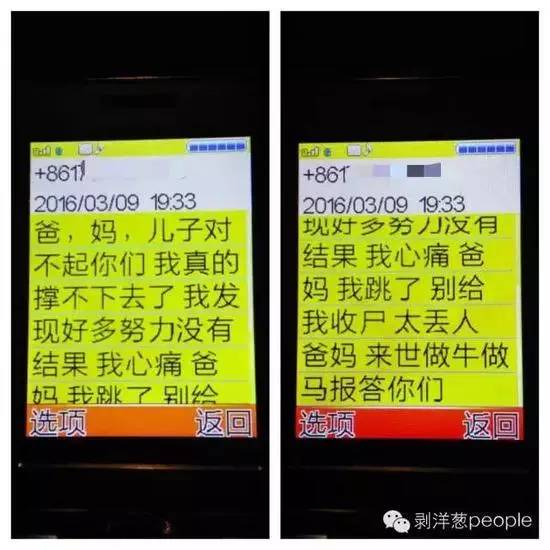

资料显示,“被借贷”人数最少、总金额最低的一起,为广州两名大学生兼职时被骗借贷,对方以方便日后工作为由,要求两人下载指定APP进行贷款,二人共计被骗4万元。涉案总金额最高的一起,大学生共计50多名,涉案金额200余万元。其中,涉案人数最多的一起,被骗大学生达百余名。其中,河南大学生郑德幸、广西大学生陆宗愉二人因无力偿还欠款,分别于今年3月9日、10月9日自杀身亡。

据了解,校园贷通常分为三种:

一是专门针对大学生的分期购物平台,如如趣分期、任分期等,部分还提供较低额度的现金提现;

二是P2P贷款平台,用于大学生助学和创业,如投投贷、名校贷等;

三是阿里、京东、淘宝等传统电商平台提供的信贷服务。

调查显示,借贷的学生主要是二本、三本院校,其次是大专(高职);且月生活费在1000元至2000元的学生为借贷的最主要群体。

学生借贷的最主要用途是什么呢?调查显示:贷款的首选用途是购买手机、相机等电子产品,占33.1%;其次是用于某个阶段超支的生活费,占18.0%;第三是开学阶段的学费、杂费,占16.1%;第四是交友的支出,占7.10%;第五是娱乐的支出,占5.8%。

双变量的数据分析显示,女性购买服装、包袋的支出超过男性4个百分点;月生活费在1001元至2000元的受访者借贷购买手机等电子产品的超过4成。显然,这个群体的受访者有购买手机的欲望,且自己感觉通过分期付款能够承受;在读研究生的借贷用于超支的生活费的受访者超过平均值7个百分点;借贷用于支付学杂费最多的是月生活费用在1000元及以下的受访者。

调查显示,受访者首选是主要由自己打工归还,其中女性受访者超过男性受访者5个百分点;其次是临时借贷,等到家里给生活费再逐步归还;第三是一旦遇到归还困难,就借新贷还旧贷;还有近2成的受访者表示,等到奖学金发放归还;还有近1成的受访者表示,无所谓,家里会兜底的。

受访者朱先生表示:“学生借贷,最容易出现问题的是借新贷还旧贷。还有就是借贷以后,长期不归还。目前出现的极端案例基本与此有关。”

那么,借贷的学生还贷逾期的情况如何?调查显示,回答“您或您的同学好友有没有拖延还贷的现象”这一问题时,有37.2%的受访者表示,自己熟悉的人有逾期还贷现象,甚至因此导致利息超过本金的情况发生;有32.6%的受访者表示,不是很清楚;表示自己和熟悉的人当中没有逾期还贷现象的为30.2%。

对于逾期还贷的现象,受访者有两种解释。受访者陈小姐表示:“逾期还贷表明,有些借贷者的‘财商’有问题,借贷的时候不考虑自己的还贷能力,到期手头没有钱,只能逾期。”

受访者张同学则有不同看法,他说:“其实,大部分同学的逾期并不是有意的,有的是忘记了,特别是男同学。有的则是一时手头紧,过几天也是正常的。特别是有些借贷公司开通了手机提醒功能以后,逾期的现象应该大大减少了。”

不管是按期还贷,还是偶尔逾期,或者久拖不还,受访者对于借贷的利息和违约金等费用普遍感觉太高了。认为违约金太高的达56.4%;认为合理的为18.9%;表示没有比较过的为24.7%。认为利息太高的为55.7%,认为服务费过高的为38.0%。只有手续费一项,认为合理的受访者超过了认为手续费过高的受访者。

问题是,尽管受访者认为利息和违约金太高,为什么还要借贷呢?

调查显示,52%的受访者表示,网上的校园贷门槛低,手续方便;其次,是直接可以贷到现金;第三是到款速度快,有受访者表示,最快的只要几个小时,贷款就能到账。另外,有关公司通过在学校设摊,由高年级学生“地推”,也得到学生、尤其是入学新生的信赖。

随着监管之声的临近,校园贷市场的重负越来越大。不少平台直接选择放弃校园贷业务,也有平台虽未放弃,但转型、升级比比皆是。近日,分期乐宣布升级为乐信集团,保留了“年轻人互联网消费金融品牌”分期乐。这个从校园贷起家的分期平台,在继续校园贷业务的同时,更将着力发展白领、蓝领群体。

一位校园贷业内人士认为,做校园贷风控系统尤为重要。“重点大学并不意味着坏账率更低。”该业内人士介绍,在核准合理额度的同时,也要防范商户套现等骗贷问题,“很多平台因诈骗而垮台。”

自3月份有学生因欠款60多万校园贷而自杀后,教育部、银监会等部委多次发文提示风险,多地地方金融局也下发配套细则。在上周银监会等十五部委联合发布的《P2P网络借贷风险专项整治工作实施方案》中,校园贷更是与房地产行业并行,列入了重点排查领域。

深圳市互联网金融商会秘书长张国栋称,校园贷从2014年开始兴起。该产品之所以能出现,还是因为有市场需求。目前,整个互联网金融是小额分散的形式,很多都是信用贷,如贷款者未能如期还款,逾期的利息将越滚越大。他认为,贷款平台在严格审核人证合一、核实贷款汇入贷款人账户的同时,更要尽到风险提醒的义务,让大学生明白不能如期还款的后果,“让他们明白风险所在”。

张国栋称,“很多平台在做大学生校园贷的时候只注重把量做大,把市场铺开,但对借款人的风险提示做得不够”。

中山大学金融系黄教授表示,从行业角度说,大学生的确属于比较优质的贷款对象。“但我不明白为什么大学生要从网络平台借款?与传统银行给予大学生的信用贷款相比较,网络平台贷款的利息和手续费都要高,且信息不透明。”黄老师说,“不太赞成大学生为了提前消费或者做生意,甚至借钱炒股来贷款。这种贷款不但给自己增加压力,产生违约的话也很容易追溯,得不偿失。”

广东财经大学张老师建议,应加强对大学生基础金融知识的教育,提高学生风险意识,培养学生的“财商”。大学生只有掌握基本的金融知识、消除懵懂的借贷心理,才能理性借贷,不被一时的享乐冲昏头脑。

微信精选 | 微信素材库

微信精选 | 微信素材库

微信关注公众号【微营销plus】领微信红包,先到先得![可爱]22668